ビジネスWi-Fiで会社改造(第44回)

ビジネスWi-Fiで“学び”が進化する

公開日:2023.10.31

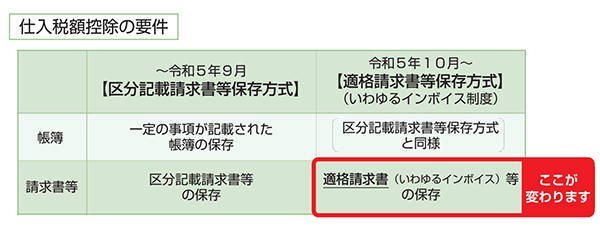

2023年10月1日、適格請求書等保存方式(以下、インボイス制度)がスタートしました。これにより課税事業者が本則課税を適用して仕入税額控除を行うには、「適格請求書発行事業者」が交付する適格請求書、いわゆるインボイスが必要になりました。

国税庁パンフレットより

9月30日までの請求書は「区分記載請求書等方式」でした。インボイスでは、この区分記載請求書に「登録番号」「適用税率」「税率ごとに区分した消費税額等」の記載が追加されます。

適格請求書

①適格請求書発行事業者の氏名または名称および登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜きまたは税込み)および適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名または名称

不特定多数の者に対して販売等を行う小売業、飲食店業、タクシー業等については、適格請求書に代えて「適格簡易請求書」を交付できるとされています。上記の④「適用税率」と⑤「消費税額等」はいずれか一方の記載で足り、⑥「書類の交付を受ける事業者の氏名または名称」は記載不要です。

「3万円未満の課税仕入れ」については、従来は一定事項を記載した帳簿の保存のみで仕入税額控除できましたが、インボイス制度においてこれらの規定は廃止されました。

ただし、基準期間における課税売上高が1億円以下または特定期間における課税売上高が5000万円以下の事業者は、2023年10月1日から6年間、税込1万円未満の経費についてはインボイスがなくても仕入税額控除ができます。これは、取引先がインボイス発行事業者かどうかに関係なく、免税事業者であっても同様です。

適用されるのは1万円未満の少額取引に限定されていますので、消耗品やガソリン代などの少額経費が対象になります。「税込1万円未満の課税仕入れ」に該当するか否かは、1回の取引の課税仕入れに係る金額(税込)が1万円未満かどうかで判定されます。つまり、課税仕入れに係る1商品ごとの金額で判定されるものではないので注意が必要です。例えば、5000円の商品と7000円の商品を同時に購入した場合は合計1万2000円になるので、少額特例の対象とはなりません。

インボイスの売り手と買い手のやり取りは以下となります。

売り手側:売り手である登録事業者は、買い手である取引相手(課税事業者)から求められたときは、インボイスを交付しなければならない(また、交付したインボイスの写しを保存しておく必要がある)。

買い手側:買い手は仕入税額控除の適用を受けるために、原則として取引相手(売り手)である登録事業者から交付を受けたインボイスの保存等が必要。

2023年9月末までの仕入税額控除において、買い手が仕入税額控除を受けるためには区分記載請求書等の保存が必要でしたが、売り手には区分記載請求書等の交付義務が課されていませんでした。しかし、インボイス制度では、登録事業者になると、原則

・課税事業者である取引の相手方の要求に応じて、適格請求書等を交付する義務

・売り上げに係る対価の返還等を行った場合には、適格返還請求書を交付する義務

・交付した適格請求書等に誤りがあった場台には修正した適格請求書等(いわゆる「修正インボイス」)を交付する義務

・交付したこれらの書類の写しを保存する義務

が発生します。インボイス制度では、登録事業者は販売する商品に軽減税率対象品目があるかどうかに関係なく、課税事業者である取引相手から交付を求められたときには、インボイスを交付しなければなりません。書面での交付に代えて電磁的記録で作成されたインボイス、いわゆる「電子インボイス」でもよいとされています。

それでは、インボイスの交付義務はどの時点から生じるのでしょうか。

物品などの販売を行う場合は、出荷日や取引の相手方の検収日など、引き渡しの日として合理的な日となります。ただし、同じ取引であっても、売り手の売上計上時期と買い手の仕入計上時期が一致しない場合があります。例えば商品の販売で、売り手は出荷基準により2023年9月に課税売上げを計上し、買い手は検収基準により2023年10月に課税仕入れを計上する、などです。

この場合、売り手はインボイス制度が始まる前に行った取引なので、買い手から交付を求められてもインボイスの交付義務はありません。買い手は原則、売り手の課税売上げの計上時期が2023年10月1日以後の取引において、仕入税額控除の適用を受けるためのインボイスの保存が必要となります。よって、売り手の課税売上げ計上時期が2023年9月となる取引においては、買い手は従来の「区分記載請求書等保存方式」により仕入税額控除を行えます。

サービスの提供を行う際に、物の引き渡しが必要な場合は目的物のすべてを引き渡した日、物の引き渡しが必要ない場合は、役務の提供のすべてが完了した日になると覚えておきましょう。

\ かんたん入力で登録完了 /

【T】

税理士が語る、経営者が知るべき経理・総務のツボ