会社経営において賢い節税は、企業体力をつけていくための重要な打ち手となる。利益が見込める事業年度は賢く決算対策をするなどして、節税を考えたい。国は企業の成長を促し、社員の賃金アップにつなげるため、さまざまな税制措置を設けている。自社に合った税制措置をいかに活用していくか、中小企業が使える節税ノウハウを紹介しよう。

3月決算の法人が多い日本

国税庁によれば日本の全法人数の約20.5%が3月決算で、次いで多いのが9月決算の11%、12月決算9.3%と続いている。

図表1 国税庁「決算期月別法人数」より

利益が出ている3月決算法人の多くが2月~3月に節税を検討する。ただ、決算期末ギリギリの節税には限りがあるので注意したい。無理に節税をすると税務署に否認されるリスクもある。本当に有効な節税は駆け込みではなかなかできないため、当初から利益金額を予想して対策を立てておく必要がある。

駆け込み節税でできること

とはいえ、決算期末ギリギリに節税対策をするのが悪いというわけではない。ただ、対策が限られてしまう。最もポピュラーな節税対策が、30万円未満の「少額減価償却資産の取得価額の損金算入の特例」の活用だ。取得価額30万円未満の減価償却資産を購入した場合、一定の要件のもとに一括で経費計上が可能だ。

例えば、器具および備品、機械・装置などの有形減価償却資産の他、ソフトウエア、特許権、商標権などの無形減価償却資産も対象となる他、所有権移転外リース取引に係る賃借人が取得したとされる資産や中古資産も対象になる。

同特例の対象となるのは、中小企業者または農業協同組合などで、青色申告法人(通算法人を除く)のうち、常時使用する従業員の数が500人以下(2020年3月31日までの取得などについては1000人以下)の法人。個人事業主・フリーランスも対象だ。

注意したいのが、本当に必要なものを前倒しで購入したのであればよいが、不必要なものを無理に購入したのであれば、それは節税対策ではなく、やはり無駄遣いになる。

経営セーフティー共済の活用

取引先に不測の事態が起きたときに資金的手立てをしてくれる、「中小企業倒産防止共済制度」いわゆる経営セーフティー共済の活用も節税効果が大きい。経営セーフティー共済は、取引先事業者が倒産した際に、連鎖倒産や経営難に陥ることを防ぐための制度だ。共済金の借り入れは無担保・無保証人で受けられる。月額の掛け金は5000円~20万円まで自由に選べ、増額・減額も可能だ。掛け金は全額経費計上でき、1年分の掛け金を前払いすれば、最大で240万円の利益を減らせる。

決算賞与で社員のモチベーションアップ…

社員に臨時賞与、いわゆる「決算賞与」を支給し、利益を還元して節税する方法もある。決算賞与は税務上損金処理ができるため、会社としては節税対策に使え、社員のモチベーションアップや定着なども期待できる。

決算賞与は基本的には決算が確定し、「利益がいくら出たか」が明確になってから支給の有無や金額を決める。そのため支給時期は法人税法施行令にもとづき、「事業年度終了の日の翌日から一月以内」となる。例えば3月決算であれば4月末日まで、9月決算であれば10月末日までに支払わなければならない。

この他、決算ギリギリでも可能な節税策として、社会保険料・労働保険料・固定資産税の未払い計上、従業員に対する賞与の未払い計上(役員は対象外)、役員退職金の支給などがある。

来期を見越した社員の給与アップで節税を検討

デフレ脱却による日本経済回復の切り札とされる「賃上げ促進税制」、いわゆる賃上げ税制は所得拡大税制に代わるものとして令和4年度税制改正大綱において、さらなる見直しとなった。これにより中小企業においては、給与支給増加額などに対して最大25%だった税額控除が最大40%に引き上げられた。そして、令和6年度税制改正において、さらにパワーアップする。

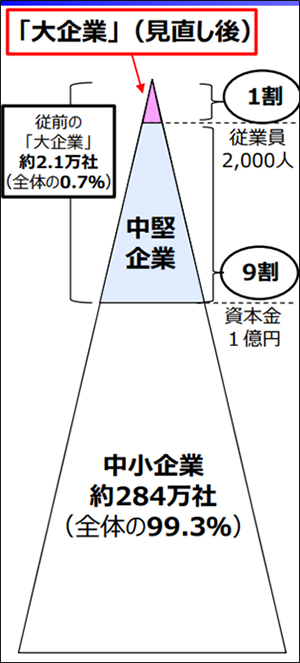

賃上げ税制は、一定以上の賃上げを行った企業に対し、法人税の納税額から一定額を控除する。控除額はどれだけ賃上げを行ったかに応じて決まる。令和6年度税制改正では、企業の区分を従来の「大企業」「中小企業」から、「大企業」「中堅企業」「中小企業」に3分類し、手厚い税制措置をとる。

「大企業」に分類されるのは、従業員を常時2000人超雇用しているか、その法人が発行済株式数を50%超保有している法人と合わせて社員数が1万人超の法人となる。「中堅企業」は、従前の「大企業」分類のうち、社員数が2000人以下、「中小法人」は従前同様に資本金1億円以下(図表2参照)となっている。このコラムでは、約284万社ある中小法人に絞り、令和6年度税制改正の賃上げ促進税制について紹介する。

図表2 賃上げ促進税制の改正による企業分類 [caption id="attachment_51921" align="aligncenter" width="300"] 出所:中小企業庁「令和6年度(2024年度)中小企業関係 税制改正について」より抜粋[/caption]

出所:中小企業庁「令和6年度(2024年度)中小企業関係 税制改正について」より抜粋[/caption]

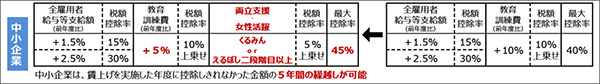

中小企業の約6割が赤字経営ともいわれ、賃上げ税制のインセンティブは必ずしも効かないと考えられる。そこで、令和6年度税制改正では、従来の賃上げ要件、控除率を維持しつつ、新たに繰越控除制度を創設する。具体的には、賃上げの上乗せ措置として最大税額控除率を40%から45%に拡大。また、当期の税額から控除できなかった繰越欠損金については5年間の繰り越しができるようにした上で、適用期限を3年延長する。

この他、雇用環境を改善するため教育訓練費の上乗せ要件が緩和されるとともに、働きやすい職場づくりへのインセンティブとして、子育てと仕事の両立支援や女性活躍推進の取り組みに積極的な企業に対する控除率の上乗せ措置を講じている(図表3参考)。

図表3 中小企業向け賃上げ促進税制の拡充及び延長 [caption id="attachment_51922" align="aligncenter" width="600"] 出所:中小企業庁「令和6年度(2024年度)中小企業関係 税制改正について」より抜粋[/caption]

出所:中小企業庁「令和6年度(2024年度)中小企業関係 税制改正について」より抜粋[/caption]

少子高齢化社会が進む中、多くの企業は優秀な人材確保、社員の定着が重要な経営課題になっている。特に中小企業においては、大企業に比べ人材採用が難しいと指摘されるだけに、中小企業が適用できる税制措置をうまく活用しながら、会社の発展・成長につなげていきたい。

執筆=一般社団法人租税調査研究会

一般社団法人租税調査研究会(https://zeimusoudan.biz/about)

法人税、源泉所得税、所得税、消費税、印紙税、資産税、酒税・揮発油税、関税、国際税務、公益法人、査察、事務訴訟などの各税務分野の国税出身税理士を招集し、会計事務所向けに相談・教育等を手掛ける団体。現在、在籍する研究員・主任研究員は55名。会員会計事務所は約100会計事務所。

主な著書、『一冊ですべてわかる! 暗号資産の税務処理と調査対応のポイント』(第一法規)、『国税OB税理士による 税務調査のすべて』(大蔵財務協会)、『加算税の最新実務と税務調査対応Q&A 判決・裁決・事例で解説』(大蔵財務協会)、『税目別ケースで読み解く!国際課税の税務調査対応マニュアル』(ぎょうせい)等多数。

監修・編集=宮口貴志

一般社団法人租税調査研究会専務理事・事務局長。株式会社ZEIKENメディアプラス代表取締役、TAXジャーナリスト、会計事務所ウオッチャーとして活動。元税金専門紙・税理士業界紙の編集長。