ビジネスWi-Fiで会社改造(第44回)

ビジネスWi-Fiで“学び”が進化する

「IT導入補助金」「省エネ補助金」「ものづくり補助金」など、企業が設備投資に活用できる補助金には知名度の高いものも数多くありますが、更にお得に設備導入を進めたい方にオススメなのが法人税の控除等が受けられる「税制優遇制度」の利用です。

今回紹介するのは中小企業等の設備投資の際に利用できる「中小企業投資促進税制」「商業・サービス業・農林水産業活性化税制」「中小企業気鋭強化税制」という3種類の税制優遇制度です。

これらの税制優遇制度は企業が設備投資等を行う場合に、投資金額に応じて法人税等の還付が受けられるというものですが、顧問の税理士がいない中小企業の経営者の中には、これを知らずに毎年損をしてしまっているという方も非常に多くいらっしゃいます。

補助金制度と税制優遇は同時に活用する事も出来ますので、気になる方は是非当記事で詳細をご確認ください。

中小企業投資促進税制とは?【申請難度☆】

・中小企業が設備投資を行う場合に、法人税(所得税)の控除、または特別償却が利用できる制度です。

商業・サービス業・農林水産業活性化税制とは【申請難度☆☆】

・商業・サービス業・農林水産業についてはこちらへの申請になります。

中小企業経営強化税制と【申請難度☆☆☆】

・中小企業が「経営力向上計画」に基づいて設備導入を行った場合に利用できる税制優遇制度です。金額的なメリットが最も大きい制度です。

中小企業投資促進税制は、中小企業が機械装置等を導入する設備投資を行う場合に、取得価額の「30%の特別償却」または「7%の税額免除」が受けられる税制優遇制度です。

税務署で行う確定申告の際に、税制優遇の対象となる導入設備の詳細など必要事項を記載して提出すれば適用を受ける事ができます。

対象設備は「1.機械装置」「2.測定工具及び検査工具」「3.ソフトウェア」「4.普通貨物自動車」「5.内航船舶」の5つの区分です。

【中小企業投資促進税制の概要】詳しくはコチラ

例えばこんな設備の導入に利用されています。

1.小売業飲食店業など:在庫管理システム、POSレジシステムなど

2.製造工場:マシニングセンタ、産業用ロボット、生産管理システムなど

3.運送業:貨物用の4tトラック、内航船舶、運行管理システムなど

4.農業:コンバイン、トラクターなど

対象設備等には取得価額の下限設定があるため、農業や運送業、製造業以外では単品の取得価額に規定がない、ソフトウェアの導入が主な用途となるのではないでしょうか。

以前はパソコンやデジタル複合機、測定機器なども幅広く対象となっていましたが、平成29年度の改定によって汎用性の高い設備については対象外となりました。

【対象事業者】

中小企業者等※税額控除は、個人事業主、資本金3000万円以下の法人

【対象となる減価償却資産(設備等)】※参照元:中小機構HPより ※取得価額の下限設定があるため、安価な導入設備については対象外となる事があります。

※取得価額の下限設定があるため、安価な導入設備については対象外となる事があります。

【優遇内容】

制度を利用する中小企業者が、下記のどちらかを選択します。

1.30%の特別償却

通常の減価償却の限度額に、特別償却を加算できます。

2.7%の税額免除

設備投資額の7%分の法人税が控除されます。

【申請方法】

確定申告の際に必要事項(導入設備の詳細など)を記載して税務署に提出する事で適用を受ける事が出来ます。

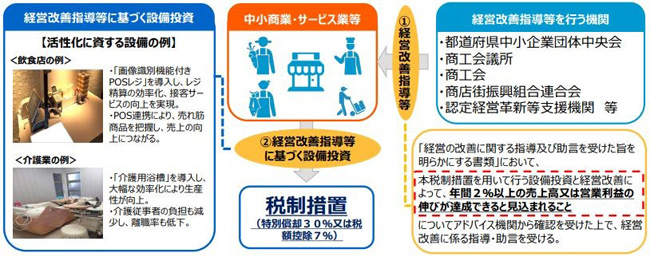

中小企業投資促進税制がマッチしづらい「商業・サービス業・農林水産業」を対象に、対象設備の追加等を目的に整備された制度です。

「商業・サービス業・農林水産業活性化税制」では、中小企業投資促進税制では対象外となる「器具や備品」「建物付属設備」についても税制優遇の対象となっています。

この制度を利用するためには、都道府県中小企業団体中央会、商工会等の「認定経営革新等支援機関」から経営改善に関する指導及び助言を受け、導入する設備・機器については経営改善に役立つ資産として書類に記載してもらう必要があります。

特別償却30%、税額控除7%については中小企業投資促進税制と同じです。

【商業・サービス業・農林水産業活性化税制の概要】詳しくはコチラ

\ かんたん入力で登録完了 /

執筆=青木 久之

補助金事務局も務めるエネマネ事業者での勤務を経て、「補助金ポータル」専属のライターとして活動を開始。電気工事士、飲食店経営等の経験を活かし、エネルギー分野、中小企業施策を中心に年間100本以上の記事を執筆。